Catégorie : Actualités PREPAR-VIE

Déclaration IFI 2024

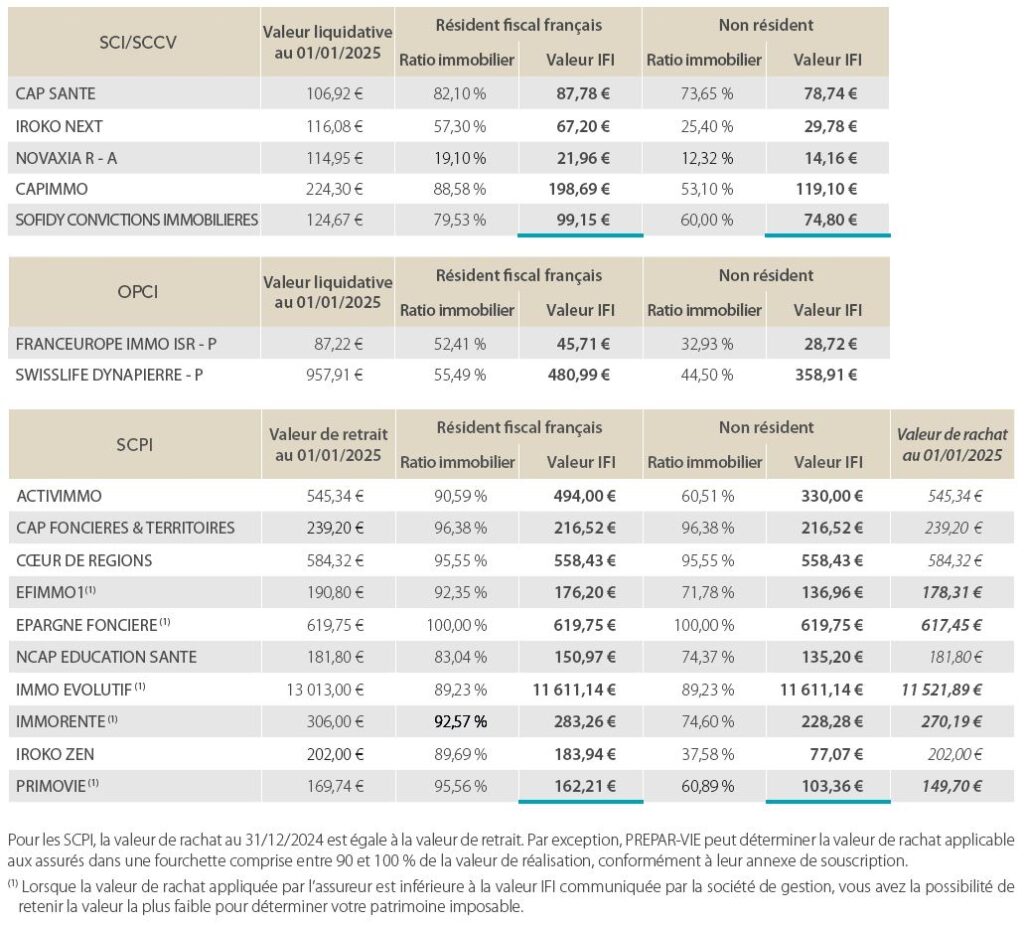

VALEURS ET RATIOS IMMOBILIER AU 31/12/2024

Si vous avez réalisé des investissements en SCCV/SCI, OPCI et/ou SCPI au sein d’un de nos contrats, seule la fraction de la valeur représentative des actifs immobiliers (valeur IFI) compris dans ces unités de compte au

1er janvier doit être déclarée.

Le nombre d’unités de compte de ce type, détenues au 1er janvier 2025, figure sur votre relevé annuel 2024. Il vous suffit ensuite de le multiplier par la valeur IFI indiquée ci-dessous, en fonction de votre statut fiscal.

En cas de pluralité de contrats détenant un même support SCCV/SCI, OPCI et/ou SCPI vous devrez alors additionner le nombre d’UC détenues pour chaque support, tous contrats confondus.

Conjoncture financière à fin décembre 2024

Que nous réserve 2025 ?

Cette traditionnelle question posée en début d’année n’implique jamais de réponses faciles. Cette année débute sur une nouvelle ligne qui s’est esquissée depuis la victoire de D. Trump le 5 novembre dernier aux Etats Unis. A quelques jours de la fin de son mandat, le Président Biden appartient déjà au passé. Et si l’inflation a concentré tous les reproches que l’opposition républicaine a porté en étendard pour sabrer les bons résultats économiques de son administration, les premières annonces du programme du nouveau Président pourraient à leur tour en désenchanter certains…pour la même raison. La hausse des taxes douanières, la baisse du budget fédéral, la baisse des impôts, la politique migratoire convergent en faveur de hausses de prix, de tensions sur un marché du travail qui a encore surpris en décembre par sa vigueur. Les investisseurs n’ont cependant que peu de doute sur la volonté des nouvelles autorités de mettre en œuvre le programme MAGA, seul le dosage des ingrédients pourrait évoluer.

A la veille de son investiture, nombreux sont les partenaires des Etats-Unis qui ajustent leurs stratégies car nombre d’entre eux sont concernés par sa politique. A commencer par la Chine et ses satellites en Asie ou ses relais sur le continent américain. A ce titre, le Mexique est déjà bien placé alors que la nouvelle politique migratoire le concerne au premier chef.

L’Union Européenne qui a dégagé avec les Etats-Unis un excédent commercial de près de 200 Mds € en 2023 (Source BEA) ne sera pas épargnée par le programme de la nouvelle administration. Alors que la santé économique de cette région ne respirait déjà pas une solidité à toute épreuve, cette menace de plus n’est pas pour faciliter une reprise sereine. Si certains, au sud de l’Union, conservent une vigueur certaine, les plus importants acteurs que sont l’Allemagne et la France sont entrés dans une zone de turbulences politiques qui ne sert pas des économies déjà fragilisées. L’Allemagne est en prise avec une seconde année de récession. Le résultat des élections de février prochain sera à ce titre crucial pour espérer dégager les moyens d’une relance. En France, l’instabilité politique révèle un peu plus les difficultés à trouver des réponses aux déséquilibres budgétaires. Les solutions proposées s’exposent à des censures. De report en report, elles brouillent les esprits, maintenant les décisions d’investir ou de consommer en apesanteur. Cette année 2025 débute dans des conditions particulièrement inhabituelles en France. Le retour à plus de stabilité politique pourrait y engendrer le regain de croissance nécessaire pour sortir l’économie de cette léthargie attentiste. La politique monétaire de la banque centrale pourrait l’y aider quelque peu.

Brigitte TROQUIER – Economiste BRED Banque Populaire.

Tous nos vœux pour cette nouvelle année !

Hello 2025 !

Préparons ensemble une nouvelle année pleine d’opportunités, d’innovations et de succès.

Nous vous souhaitons une année enthousiaste et inspirante !

Conjoncture financière à fin octobre 2024

Moins d’inflation et peu de croissance,

Le reflux de l’inflation est devenu une réalité mondiale. Il s’est accéléré en quelques mois en Europe, un peu moins vite aux Etats-Unis et de façon plus dispersée dans les pays émergents. La cause de ce changement tient avant tout au recul des prix énergétiques qui avaient flambé en sortie de Covid et à la suite de la guerre en Ukraine.

Ce repli ne suit pas le même rythme sur tous les continents induisant de ce fait des politiques d’accompagnement qui diffèrent à leur tour. Elles offrent à certains pays un atout en matière de redémarrage conjoncturel, à d’autres une moindre marge de manœuvre monétaire.

La zone euro, et la France en particulier, sont plutôt dans la première catégorie. Ainsi depuis le pic d’octobre 2022 où l’inflation avait atteint 10,6 % en g.a dans l’Union Monétaire, la trajectoire annuelle des prix a ralenti au fil du temps. Ce mouvement se traduit depuis quelques mois par une timide baisse des indices mensuels qui permet d’afficher une inflation à 1,8 % sur un an à fin septembre dans la zone euro et 1,2 % en France. Elle libère de ce fait une marge de manœuvre en faveur d’une détente de la politique monétaire de la banque centrale. Cette dernière est déjà intervenue à 3 reprises depuis juin, réduisant ses taux d’intervention de 25 points à chaque fois. A 3,25 % pour les dépôts et 3,4 % pour les refinancements, la marge qui lui reste en matière d’assouplissement est confortable. Elle est aussi la bienvenue dans un contexte où les préoccupations se concentrent à présent sur l’activité. A ce titre, les indicateurs ne prêtent pas à l’optimisme. L’activité du secteur industriel est en contraction et celle des services se tasse. Dans la construction, le resserrement monétaire a agi très défavorablement partout dans l’Union. Le retournement encore timide des taux hypothécaires laisse entrevoir un rebond très progressif de l’activité du secteur …en 2025. En revanche, la détente des prix va agir à double titre sur le comportement des ménages. D’une part, ils vont récupérer du pouvoir d’achat sur leurs revenus qui avait été érodé depuis deux ans, d’autre part, même si les prix sont encore très supérieurs à ceux en vigueur antérieurement à la fièvre inflationniste, ce nouvel état pourrait mieux convenir à leur consommation et alimenter ainsi une timide reprise. En France, la parenthèse enchantée des jeux olympiques aura probablement sauvé la croissance au troisième trimestre. La situation politique très incertaine et les difficultés budgétaires auxquelles le récent gouvernement en place est confronté dans l’urgence ajoutent une dose supplémentaire de défiance. La moindre inflation dans un tel contexte est une bonne nouvelle …pas sûr néanmoins qu’elle soit suffisante pour nourrir la croissance en 2025.

Brigitte TROQUIER – Economiste BRED Banque Populaire

Octobre Rose : PREPAR s’engage

PREPAR-VIE prend en charge sans surprime ni exclusion, l’assurance Emprunteur des femmes confrontées à un cancer du sein, et ce, dès la fin du protocole thérapeutique actif (chirurgie, chimiothérapie, radiothérapie …), pour le contrat distribué par la BRED Banque Populaire. Autrement dit, le délai légal du droit à l’oubli de 5 ans est abrogé pour cette pathologie.

Dans une volonté d’inclusion et d’accompagnement des parcours de vie, PREPAR-VIE s’engage en choisissant d’assumer la part de risque qui demeure dès la fin du protocole de thérapie actif.

Conjoncture financière à fin juillet 2024

UN REPIT ESTIVAL BIEN PARTICULIER

Depuis le 7 juillet dernier, la France a entamé une période qui, tant sur le plan politique qu’économique, ressemble à une pause dont l’échéance n’a pas été précisée. Les élections législatives de juin dernier n’ont dégagé aucune majorité au parlement. Ce résultat conduit à l’incapacité de former un gouvernement selon le modèle majoritaire et la pérennité d’un gouvernement fragile pourrait ne pas dépasser l’échéance du vote du budget. Car la présentation de la loi de finances 2025 est prévue le 25 septembre prochain, seulement quelques jours après que le plan budgétaire de procédure pour déficit excessif soit exposé par la France devant la commission européenne. Ces échéances sont autant de marqueurs qui devraient accélérer la nécessaire constitution d’un gouvernement. Le Président Macron, qui a seul la responsabilité de nommer le premier ministre, semble pourtant avoir choisi l’option de l’attentisme. Cette posture est encouragée par l’incapacité des partis en présence, 3 forces politiques bien différentes, de proposer une stratégie de gouvernement claire et pérenne alors qu’aucun d’entre eux n’est en mesure de constituer une majorité durable à l’Assemblée. Cette situation, inédite en France sous la Vème république, est pourtant pratique courante dans des pays voisins. Les majorités étant de plus en plus difficiles à constituer, la coalition devient un mode de gouvernance qui associe le plus grand nombre à des solutions qui forcément allient compromis et concessions et qui évite l’immobilisme. Si les partis ne semblent pas prêts à prendre ce chemin, c’est pourtant le message qui a été porté par les Français à l’occasion de ces élections.

Cet attentisme n’est évidemment pas sans conséquence sur une conjoncture économique déjà hésitante. Et les résultats des dernières enquêtes de la Banque de France ou de l’Insee en attestent déjà quelques conséquences. En juillet, elles enregistrent unanimement une forte hausse du niveau d’incertitude. Elle se traduit par une chute de la confiance des chefs d’entreprises dans tous les secteurs. Les perspectives dans l’industrie, les services ou la construction qui s’étaient stabilisées sur leur niveau d’équilibre de long terme au printemps dernier ont brutalement décroché.

Du côté des ménages, l’incertitude à l’issu de ce moment électoral ne va pas contribuer à redresser les dépenses, même si la nouvelle détente de l’inflation ou la résilience persistante du marché du travail seraient de nature à les rassurer… Les bienfaits et l’enthousiasme des jeux olympiques sur la conjoncture du troisième trimestre peuvent à court terme atténuer les conséquences de cette période de flottement. Mais la rentrée budgétaire risque fort de balayer rapidement l’acquis de ce répit estival si particulier.

Brigitte TROQUIER – Economiste BRED Banque Populaire

Investissement durable : pourquoi privilégier l’assurance-vie ?

Déclaration IFI 2023

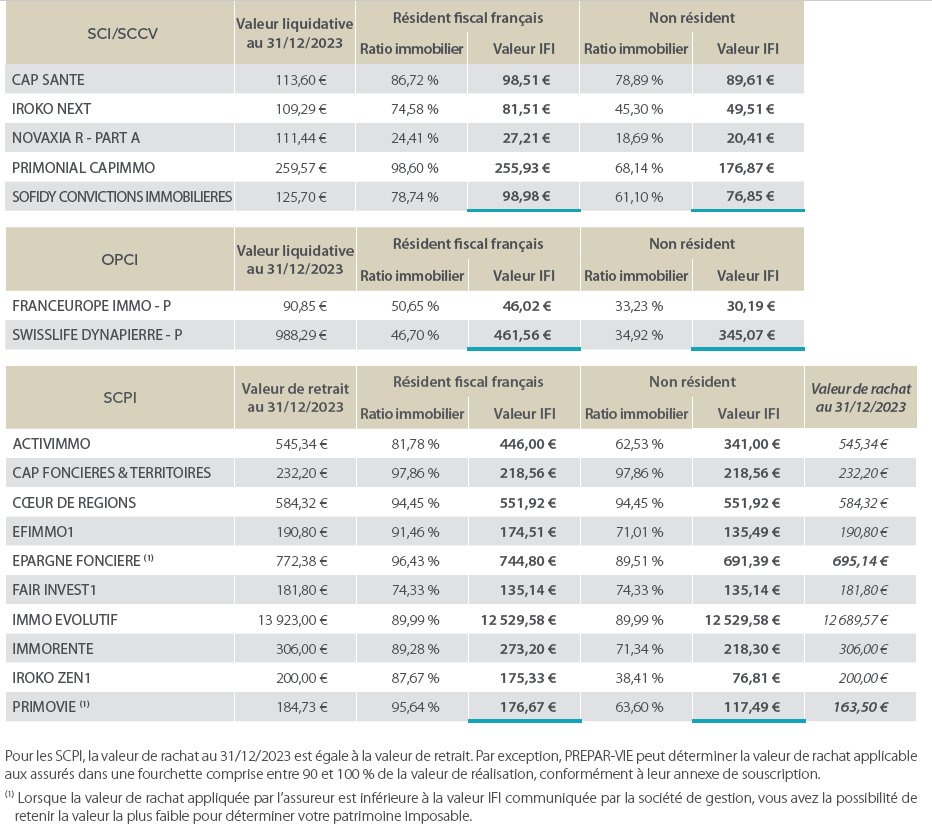

VALEURS ET RATIOS IMMOBILIER AU 31/12/2023

Si vous avez réalisé des investissements en SCCV/SCI, OPCI et/ou SCPI au sein d’un de nos contrats, seule la fraction de la valeur représentative des actifs immobiliers (valeur IFI) compris dans ces unités de compte au 1er janvier doit être déclarée.

Le nombre d’unités de compte de ce type, détenues au 1er janvier 2024, figure sur votre relevé annuel 2023. Il vous suffit ensuite de le multiplier par la valeur IFI indiquée ci-dessous, en fonction de votre statut fiscal.

En cas de pluralité de contrats détenant un même support SCCV/SCI, OPCI et/ou SCPI vous devrez alors additionner le nombre d’UC détenues pour chaque support, tous contrats confondus.

Conjoncture financière à fin 2023

En 2023, la récession que les marchés redoutaient n’a finalement pas eu lieu. En Europe, l’activité économique (PIB zone EU) a stagné (variation du PIB sur un an : 0 %), tandis qu’aux Etats-Unis elle

progressait davantage que prévu (le PIB progresse de 2,90 % sur un an glissant ; et de 2,30 % sur 3 trimestres contre 1,70 % sur la même période en 2022). L’inflation est restée au coeur des préoccupations

tout en ralentissant nettement au cours de l’année. Les baisses des prix des énergies et de l’alimentation expliquent largement cette variation (aux Etats-Unis, l’indice des prix à la consommation (CPI) en glissement annuel, finit l’année à 3,1 % (nov.) contre 7,10 % en 2022 et pour la zone Euro à 2,90 % (déc.) contre 9,2 % (déc. 2022).

Au cours de cette année, les banques centrales américaines et européennes ont poursuivi leur politique de resserrement, le principal taux de refinancement de la BCE est passé de 2,50 % à 4,50 %

au cours de l’année. Dans le cadre de leurs politiques monétaires restrictives, les banques centrales ont commencé à retirer de la liquidité en réduisant leur bilan.

Toutefois la mise en oeuvre de ces politiques monétaires a fait apparaitre des difficultés dans les systèmes

financiers, comme on a pu l’observer au niveau des banques régionales aux Etats-Unis au premier trimestre (exemple : SVB).

Une autre surprise aura été la croissance chinoise. L’annonce de la fin de la politique 0-COVID à la fin de l’année 2022, avait fait prévoir le redémarrage de l’économie chinoise en 2023. Les chiffres d’activité ont été alignés avec les prévisions du gouvernement, avec finalement une croissance du PIB à 5,20 %. La croissance est devenue plus lente que par le passé, la tendance pourrait se poursuivre.

Dans ce contexte, et malgré les tensions géopolitiques, les marchés de dettes, du crédit et des actions ont tous enregistré des performances nettement positives, soutenus en fin d’année par les anticipations de fin du cycle de resserrement monétaire. On retiendra que les taux d’intérêt à long terme finissent en baisse sur l’année (le taux de l’OAT 10 ans passe de 3,02 % à 2,56 %). Les marchés d’actions profitent pleinement de ces anticipations également, ainsi l’indice Eurostoxx 50 a progressé de +19,20 % sur l’année.

Tous nos vœux pour cette nouvelle année !

Toute notre équipe vous présente ses meilleurs vœux pour l’année 2024.